Порядок составления отчетности для отражения штрафных санкций и их форм утверждены Приказом №39. Понятие неустойки установлено Гражданским кодексом. Это штрафы или пеня в виде денежных обязательства, которые должник обязуется выплатить кредитору по причине неисполнения договоренностей. В частности, при просрочке сроков исполнения. Под договором понимают документ с требованиями по выполнению работ, услуг, в нем также есть права/обязанности сторон. За их нарушение и выставляются санкции.

Чем отличаются штрафы от пени?

Штраф представляет собой один из видов неустойки. Может устанавливаться в точном размере или в процентном соотношении к определенной сумме. Взымается однократно. Например, в договоре указано, что в случае несоблюдения сроков поставки, покупателю возмещается сумма в размере 50 тысяч тенге.

Пеня устанавливается за каждый день просрочки. За базу берется сумма неисполненного обязательства. В договоре условия начисления неустойку будут выглядеть следующим образом – «обязательства выполнены с нарушениями, сторона обязуется уплатить неустойку в виде 0,1% от размера задолженности. Начисляется ежедневно». Это способ санкции вынуждает контрагента скорее погасить задолженность.

У поставщика есть несколько вариантов действий:

- оплатить согласно выставленному счету, если он согласен со всеми санкциями;

- отправить заказчику документальные доказательства отсутствия вины в нарушениях условий договора, произвести свой расчет;

- спорная ситуация может решаться в судебном порядке.

Заблаговременно проверяйте поставщиков на добросовестность с помощью бесплатного сервиса 1С:Контрагент. Заключайте договор 1С:ИТС в компании Первый БИТ и подключите все бесплатные сервисы.

Инструкция для поставщика о начислении неустойки

Оснований для начисления неустоек есть несколько:

- несвоевременно выполненные работы;

- качество признано ненадлежащим;

- поставка товаров выполнена несвоевременно;

- другие причины, указанные в договоре.

В случае несоответствия условиям договора поставщиком, заказчик проводит взыскание. Сопровождаются санкции следующими документами:

- оформляется претензия – включает размер и основание для начисления неустойки;

- выставляется счет на оплату санкций.

Условия для заказчика в части начисления пени, штрафов

У заказчика есть несколько законных причин для начисления неустойки:

- несвоевременная оплата – полная сумма или частичный платеж;

- другие ситуации, указанные в договоре-претензии, включая сумму штрафных санкций. Выполняется расчет и обоснование начисленных санкций;

- выставлен счет на оплату санкций.

Поставщик может выставить претензию контрагенту с расчетом неустойки и ее обоснование, а также счет на оплату санкций. Действия заказчика будут идентичны, как и в инструкции для поставщика.

Штрафы, пени, неустойки, внесенные в хозяйственные договора, отражаются в бухгалтерском учете и Декларации по корпоративному подоходному налогу (разделы «Вычеты», «Совокупный годовой доход»).

Заключите договор ИТС и вы получите доступ к десятку актуальных справочников по работе в 1С, бухгалтерскому и кадровому учету, управлению, бесплатным практическим вебинарам и др.

Отражение доходов по неустойке в налоговом учете

Согласно с подпунктом 13 пункта 1 статьи 226 Налогового Кодекса в доход по итогам года входят санкции, включая штрафы и неустойки, признанные должником. Исключение – возвращенные из бюджета необоснованно удержанные штрафы. В том случае, если эти суммы ранее не относились на вычеты.

Суммарная величина неустоек, пени, штрафов, которая относится на доходы в Декларации по корпоративному подоходному налогу форма 100, заполняется в строке 100.00.014 «Прочие доходы».

Отражение вычетов по неустойке в налоговом учете

В Налоговом кодексе (пункте 7 статьи 243) указано, что вычету подлежат неустойки, если другое не предусмотрено статьями 246 и 264 этого же Кодекса.

Отражение штрафов в налоговом учете, их вычета согласно статьям 246 и 264 НК РК:

- в 246 статье отражен порядок отнесения вычетов по вознаграждению. Согласно подпункту 2 пункта 1 к нему относятся штрафы и пеня между сторонами по договору займа. Эта сума вносится в формулу по определению вычетов по вознаграждению – статья 246, пункт 4. Отражается в строке «Вычеты по вознаграждению» 00.023 Декларации по корпоративному подоходному налогу;

- статьей 264 подпунктом 6 установлено, что неустойки не подлежат вычету, если они вносятся в бюджет. Это требование не распространяется на штрафы и санкции, подлежащие внесению в бюджет по договорам о государственных закупках.

Общая величина штрафов и пени, которая относится на вычеты, согласно статье 243 пункту 7 указывается в строке 100.00.020 «Штрафы, пени, неустойки» Декларации по корпоративному подоходному налогу.

Читайте о новых правилах по сертификатам «СТ-KZ» c 1 августа 2021 года.

Как отражаются доходы по сумме неустойки в бухгалтерском учете

В бухгалтерском учете порядок отражения доходов по неустойкам будет следующим:

- Неустойка признается доходом – по дебету отражается «Прочая дебиторская задолженность», по кредиту – «Прочие доходы».

- Поступление средств за предъявленные штрафы, пени поставщику оформляются проводкой – по дебету «Денежные средства», по кредиту – «Прочая дебиторская задолженность».

Как правильно отразить неустойку в расходах предприятия в бухгалтерском учете

В бухгалтерском учете неустойка в расходах субъекта хозяйственной деятельности отражается следующим образом:

- Признание неустойки отражается по дебету «Административные расходы», кредит – «Прочая краткосрочная кредиторская задолженность».

- Факт оплаты неустойки (пени, штрафов) фиксируется по дебету «Прочая кредиторская задолженность», кредит счета - «Денежные средства».

Субъект хозяйственной деятельности может выступать и плательщиком, и получателем платежей перечисленных категорий. Проводки в бухгалтерском учете по неустойкам будут возникать при учете расходов/отражении доходов.

Как оформить штраф в 1С

В хозяйственной деятельности любого предприятия могут возникнуть неустойки. Они относятся на вычет при условии получения в виде доходов. Если же санкции не имеют прямого отношения к деятельности предприятия, а, например, получены от работника, который несвоевременно выполнил обязательства по налогам, в таком случае вычеты не применяются.

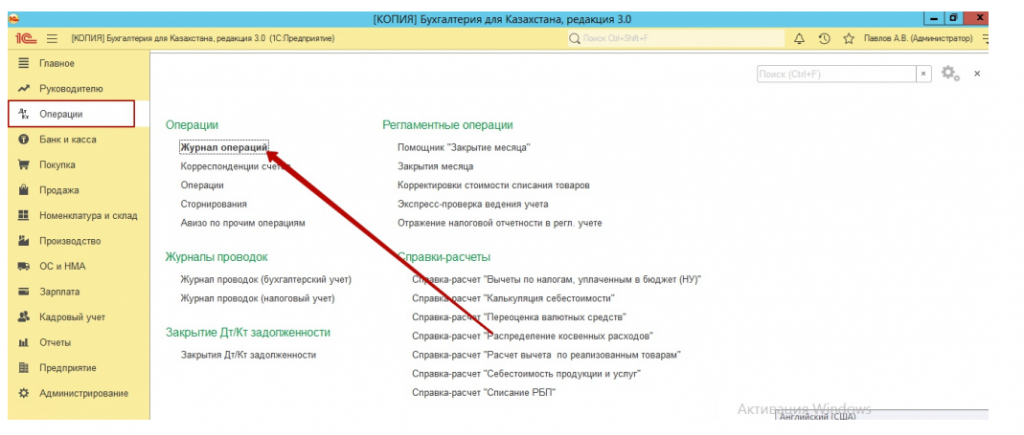

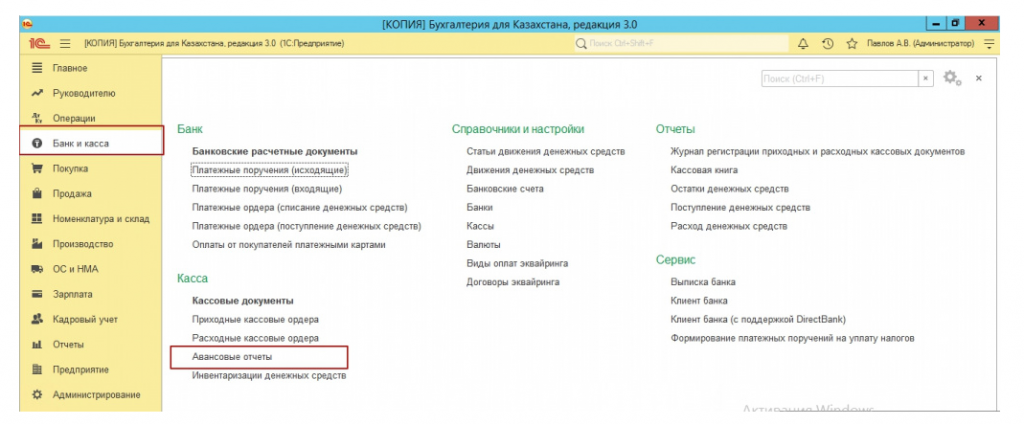

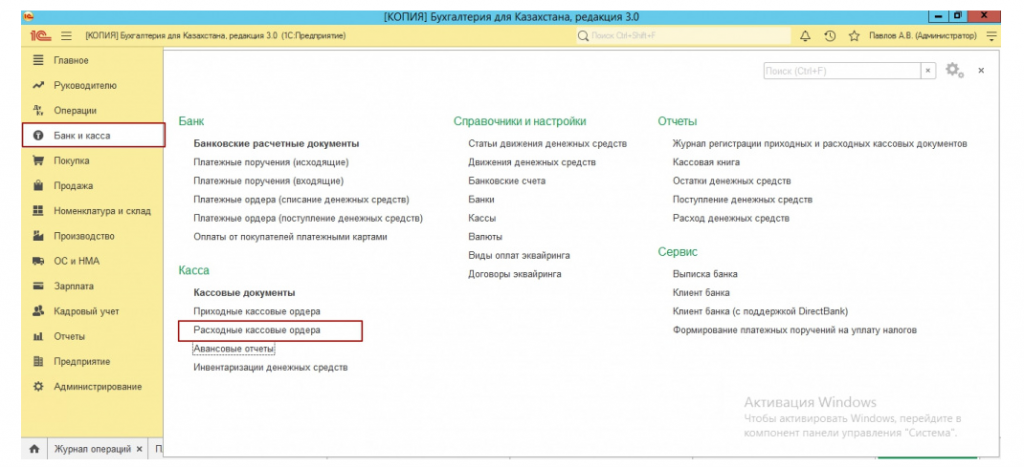

Отражение неустоек в 1С проводится по следующей схеме:

- пользователь переходит в раздел «Операции»;

- затем выбирает «Журнал операций»;

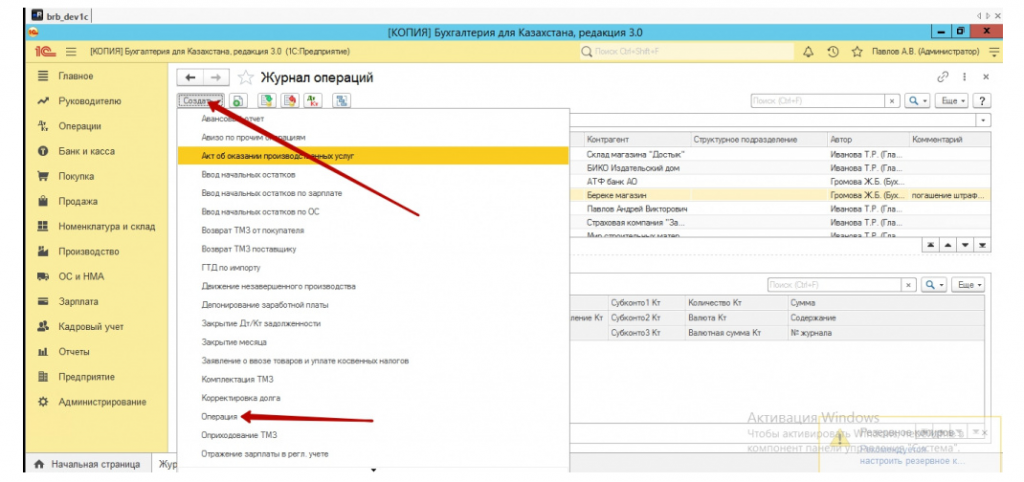

- подтверждает действие нажатием кнопки «Создать».

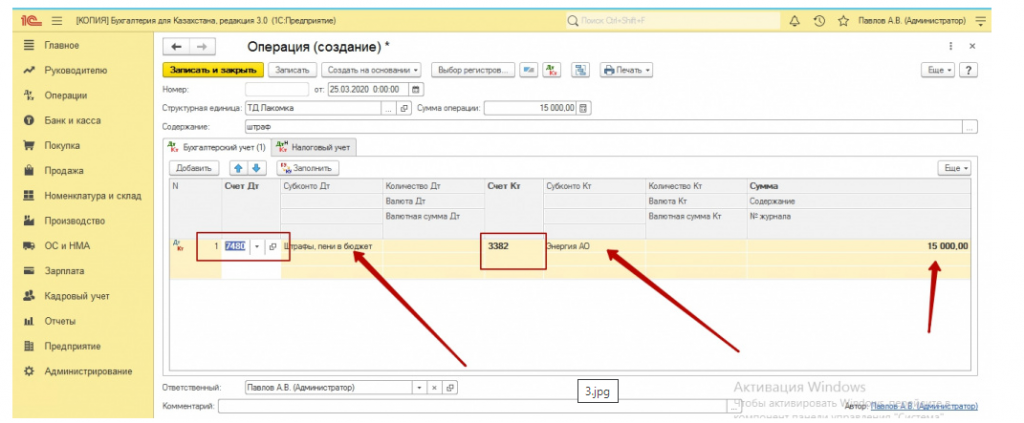

Эта инструкция распространяется на операции начисления штрафов, пени, неустоек. Если они не относятся на вычет, по Дебету выбирается субсчет 7470 «Расходы, которые не относятся на вычет» или субсчет 7480 «Прочие расходы, не идущие на вычет».

Отражение штрафов и пеней в 1С по договорам производится на субсчете 7210 «Административные расходы».

Смотрите рисунок №1.

Смотрите рисунок №2.

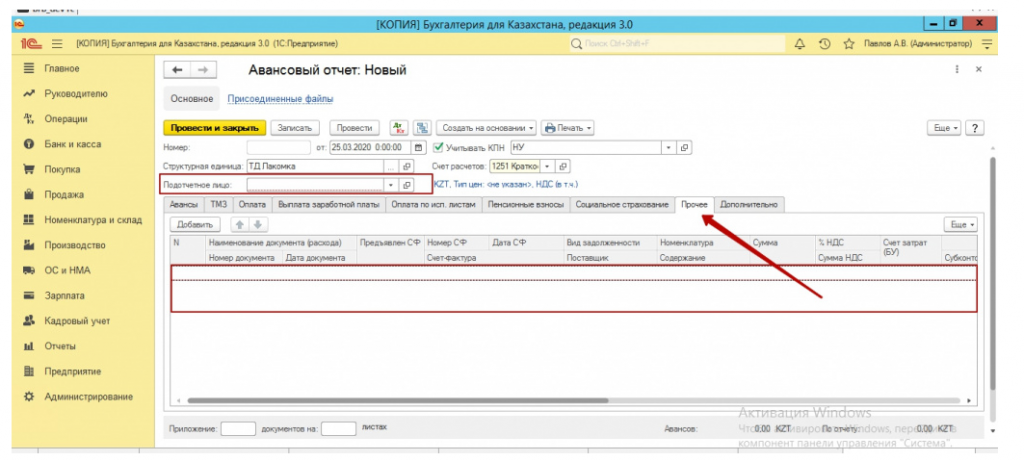

Смотрите рисунок №3.

В первых двух ситуациях по кредиту указывается субсчет 3382 «Задолженность по присужденным неустойкам, пени, штрафам» или 3230 «Прочие обязательства по другим обязательным платежам». Для отражения административных расходов по кредиту используется субсчет 3310 «Краткосрочная кредиторская задолженность», в аналитических счетах указывается поступление товарно-материальных запасов, услуг, контрагент, договор.

Смотрите рисунок №4.

Смотрите рисунок №5.

Смотрите рисунок №6.

Прочие обязательства оформляются авансовым отчетом на работника, который будет оплачивать санкции. Есть еще один вариант – оплата платежного поручения. Отчетный документ отражается в авансовом отчете на вкладе «Прочие». Это может быть, например, чек. Административные расходы с поступлением товарно-материальных запасов и услуг отражаются в акте выполненных работ. В документе указывается размер санкций и договор, на который ссылается контрагент.

Субъекты хозяйственной деятельности могут столкнуться со спорной ситуацией, когда поставка выполняется в сроки, предусмотренные условиями договора, но товар оказался ненадлежащего качества. Неустойка подлежит начислению, если будет доказан факт нарушения сроков отгрузки, что соответствует нормам статьи 392 ГК РК о толковании условий договора. Заказчик может требовать устранить нарушения прав в соответствии со статьей 428 ГК РК и требовать возмещения убытков согласно 9 статье ГК РК. Но требования о взыскании неустойки по причине несоответствия требованиям к качеству товара, если этот пункт не был изначально включен в договор, в этом случае не имеют оснований, так как товар был поставлен и возвращен. Стороны сделки приведены в первоначальное положение.

Сервисы, помогающие в ведении учета, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!