В проекте Налогового кодекса Республики Казахстан предусматриваются существенные корректировки в специальные налоговые режимы (СНР). Основные обновления связаны с тем, что с 2025 года будут включены новые режимы и исключены некоторые существующие.

Предпринимателям на СНР рекомендуем вести бухгалтерские и административные вопросы в 1С:Fresh. Облачная 1С имеет ряд преимуществ, не нужно сопровождать сервера, быть привязанным к локальному компьютеру и стоимость доступная.

Настройте обмены 1С с маркетплейсами, внешними гос порталами (ИС ЭСФ, Виртуальный склад), CRM системами и работайте в одном окне.

Исключенные и новые специальные налоговые режимы

Со следующего года из Налогового кодекса исключат такие СНР:

- Розничного налога;

- на основе упрощенной декларации;

- с использованием фиксированного вычета;

- для производителей сельхозпродукции.

Кроме того, со следующего года вместо исключенных вводятся такие СНР:

- для самозанятых;

- для малого бизнеса;

- для крестьянских или фермерских хозяйств.

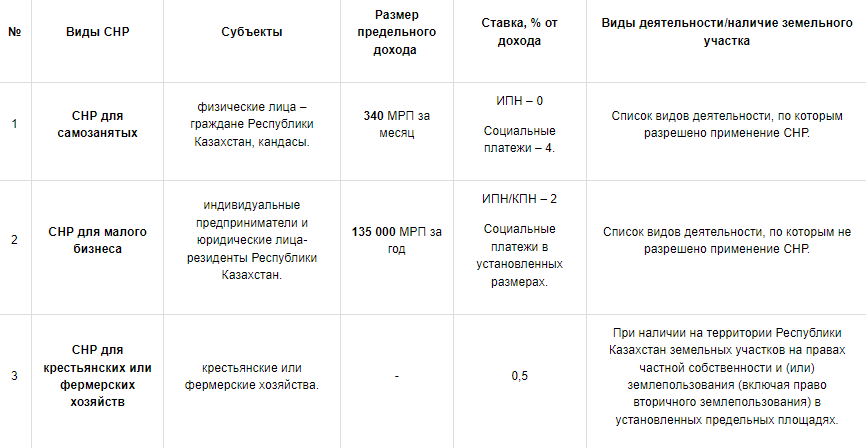

В ст. 702 по общим положениям была добавлена сводная таблица, содержащая общие требования по всем специальным налоговым режимам.

Обозначим подробнее требования и условия по вводимым новым налоговым режимам.

Специальный налоговый режим для самозанятых

СНР для самозанятых разрешается применять, когда соблюдаются такие условия (ст. 705 Налогового кодекса):

- должен быть статус физлица — гражданина Республики Казахстан или кандаса;

- он не является ИП (кроме крестьянских и фермерских хозяйств);

- не применяется труд наемных сотрудников;

- календарный месячный доход не превышает 340 МРП, который установлен на 1 января финансового года (1 255 280 тенге);

- ведется деятельность, которая указана в разрешительном списке.

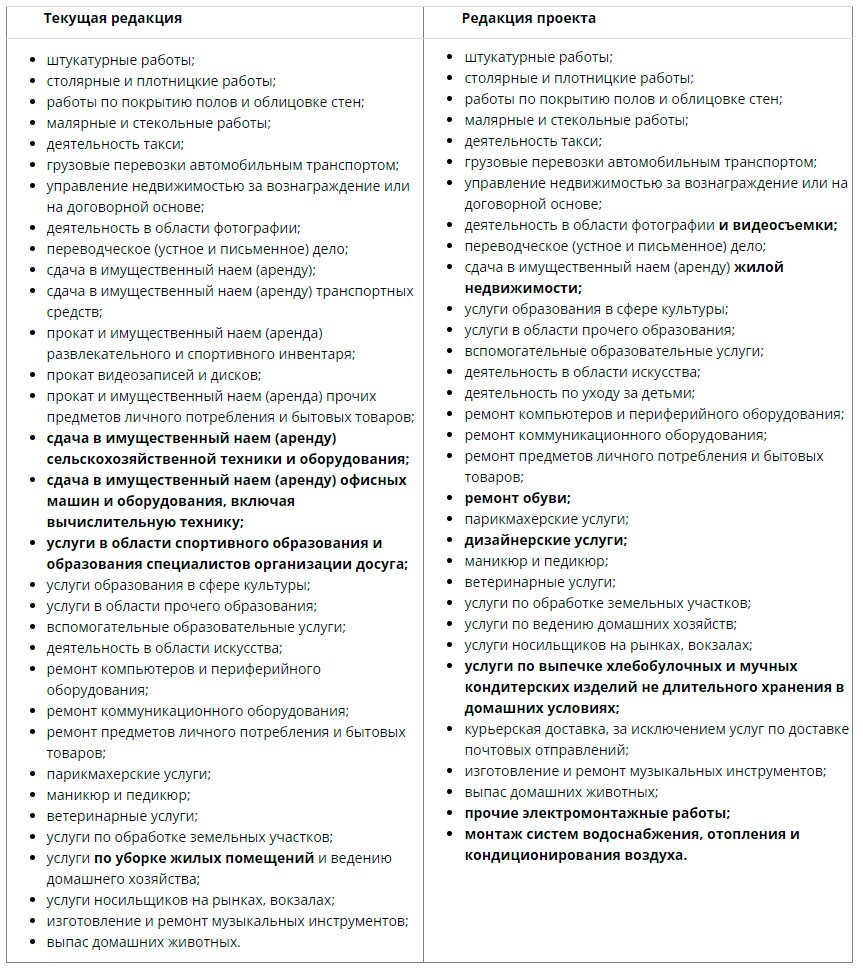

Разрешительный список аналогичен действующему на данный момент списку для СНР на основании патента, а также для СНР с использованием специального мобильного приложения.

Кроме указанных выше условий для СНР для самозанятых регламентирован такой порядок применения (ст. 706 Налогового кодекса):

- объект налогообложения — это доход, который получили за календарный месяц от ведения деятельности, входящей в перечень видов деятельности, по которым разрешается применять специальный режим;

- дата признания дохода — это дата проведения расчетов за проданные товары, работы, услуги, в т.ч. дата выплаты денежных средств либо их эквивалентов, то есть используется кассовый метод:

— учет доходов осуществляется в реестре специального мобильного приложения на основании чеков в этом приложении и иной информации о доходах, которые получены их других источников;

— в местах, где отсутствует интернет, учет доходов осуществляется в простой форме, которую налогоплательщик разработал сам, причем с указанием определенных сведений (дата, название операции, сумма по операции, итоговая сумма за каждый день и за каждый месяц);

- налоговый период — календарный месяц;

- для применения налогового режима обязательно нужно использовать специальное мобильное приложение или самостоятельно рассчитывать и уплачивать налог при ведении деятельности (если в местности отсутствует интернет).

Физлица, которые применяют СНР для самозанятых, освобождаются от уплаты индивидуального подоходного налога (ставка по нему 0% — ст. 707 Налогового кодекса) по доходам, которые получены по этому режиму. Социальные платежи рассчитываются и платятся согласно Социальному кодексу Республики Казахстан и Закону Республики Казахстан «Об обязательном социальном медицинском страховании».

Самозанятые, которые применяют этот налоговый режим, могут предоставить оператору интернет-платформы согласие на то, чтобы он удерживал и перечислял индивидуальный подоходный налог и социальные платежи (ст. 707, 708 Налогового кодекса). Оператор действует как налоговый агент — то есть он удерживает подоходный налог по ставке 0%, применяемой к объекту обложения из п. 2 ст. 694 Налогового кодекса, и платит его не позже 15 числа следующего месяца. Социальные платежи оператор удерживает согласно Социальному кодексу и Закону Республики Казахстан «Об обязательном социальном медицинском страховании» и платит в сроки, которые предусмотрены законодательством.

Сведения о доходах и удержаниях передаются налоговикам и отражаются в мобильном приложении самозанятого.

Специальный налоговый режим для малого бизнеса

СНР для малого бизнеса — новый налоговый режим, которым заменяется СНР на основе упрощенной декларации и СНР Розничного налога.

Данный режим характеризуется некоторыми особенностями (ст. 709, 710, 713 Налогового кодекса):

- ставка индивидуального подоходного налога — 2%, налогоплательщик сам производит его расчет;

- налоговый период — полугодие;

- налогоплательщики по специальному режиму не уплачивают НДС и СН;

- специальный режим могут применять лишь индивидуальные предприниматели и юрлица — резиденты Республики Казахстан;

- годовой доход не должен быть больше 135 000 МРП, который определен законом о республиканском бюджете и действует на 1 января финансового года (498 420 000 тенге);

- специальный режим не могут применять налогоплательщики, которые работают по направлениям деятельности из запретительного списка;

- специальный режим не могут применять:

— юрлица, в которых доля участия других юрлиц — больше 25%;

— участники Международного финансового центра «Астана»;

— некоммерческие организации;

— юрлица, у которых учредитель или участник одновременно является учредителем или участником иного юрлица, которое применяет СНР для малого бизнеса.

При применении СНР для малого бизнеса используется упрощенный порядок расчета и уплаты корпоративного подоходного налога или индивидуального подоходного налога (ст. 711 Налогового кодекса):

- объект налогообложения — это полученный доход, учитываемый по методу начисления;

- доход, учитываемый в рамках СНР для малого бизнеса, включает:

— доход от продажи товаров, работ, услуг;

— доход от списания обязательств;

— доход от уступки прав требования;

— доход от осуществления совместной деятельности;

— присужденные либо признанные должником штрафы, пеня и иные виды санкций (имеются некоторые исключения);

— суммы, которые получены из средств госбюджета на покрытие затрат;

— излишки материальных ценностей, которые обнаружены при инвентаризации;

— доход в форме имущества, которое получено безвозмездно для использования в предпринимательских целях (исключение — благотворительная и гуманитарная помощь);

— возмещение арендатором расходов ИП-арендодателя на содержание и ремонт объектов, которые переданы в аренду;

— расходы арендатора на содержание и ремонт арендованного у ИП объекта, которые засчитываются в счет платы по арендному договору;

При применении СНР для малого бизнеса доходы определяют в зависимости от того, к какой категории относится налогоплательщик, с учетом перечня доходов и корректировок, которые не подлежат налогообложению (ст. 711 Налогового кодекса):

- Размер дохода, который определяется в зависимости от категории налогоплательщика (юрлицом — по общим правилам согласно разд. 7, п. 5-8 ст. 711 Налогового кодекса; не ведущим бухучет ИП — согласно гл. 24, п. 5-8 ст. 711 Налогового кодекса; ведущим бухучет ИП — согласно ст. 226-240, п. 5-8 ст. 711 Налогового кодекса);

- Добавляется перечень доходов, которые не рассматриваются в целях налогообложения — например, стоимость безвозмездно переданных объектов имущества, стоимость безвозмездно поступившего ИП товара в рекламных целях, списанные согласно налоговому законодательству пеня и штрафы и др.;

- Добавляется корректировка доходов, подразумевающая увеличение размера дохода отчетного налогового периода или уменьшение размера дохода отчетного налогового периода в пределах ранее признанного дохода. Корректировка производится в разных ситуациях, к примеру, при изменении условий сделки, возврате товаров полностью или частично, изменении цены и др. Корректировку доходов производят в том налоговом периоде, в котором произошли обозначенные ситуации. Если имеющегося дохода для корректировки в сторону уменьшения недостаточно, она производится в том налоговом периоде, в котором ранее было признание подлежащего корректировке дохода.

Когда одни и те же доходы можно отразить по нескольким статьям доходов, эти доходы включают в доход один раз.

Специальный налоговый режим для крестьянских и фермерских хозяйств

Вместо единого земельного налога потребуется уплачивать индивидуальный подоходный налог. Остальные положения останутся без изменений.

В программе 1С предусмотрены все последние изменения законодательства, обновляйте 1С в Первом Бите. Какая программа 1С подходит именно для вашего бизнеса, спрашивайте у наших менеджеров.