Компаниям, которые являются плательщиками НДС, необходимо регулярно сдавать налоговую отчетность по форме 300. Использование программы 1С для ведения учета делает заполнение этой формы намного проще по сравнению с ручным вводом данных. При корректной настройке 1С информация будет автоматически собираться и заполнять форму 300. Важно лишь не забывать обновлять настройки программы ежегодно.

В этой статье мы рассмотрим пошаговую инструкцию по заполнению 300 формы в 1С.

Эксперты Первого Бита помогут сформировать, настроить и отправить налоговые формы в 1С. Звоните менеджерам Первого Бита.

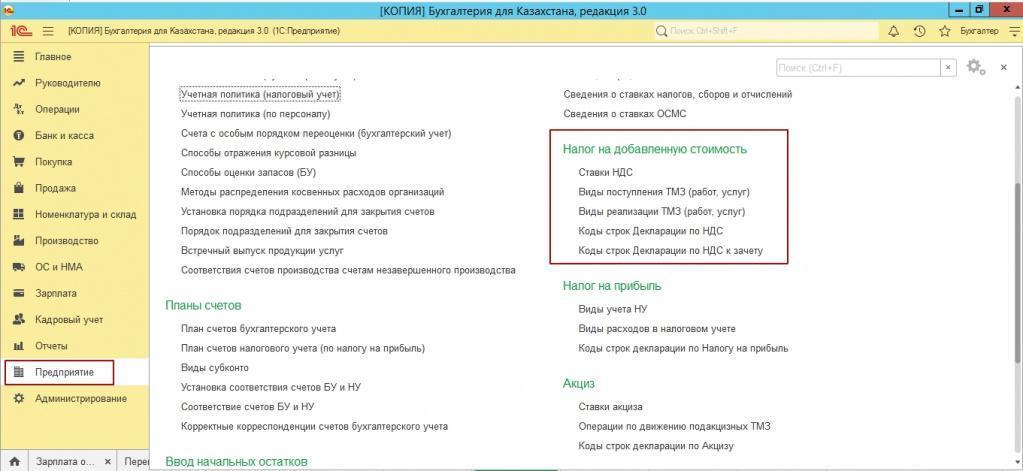

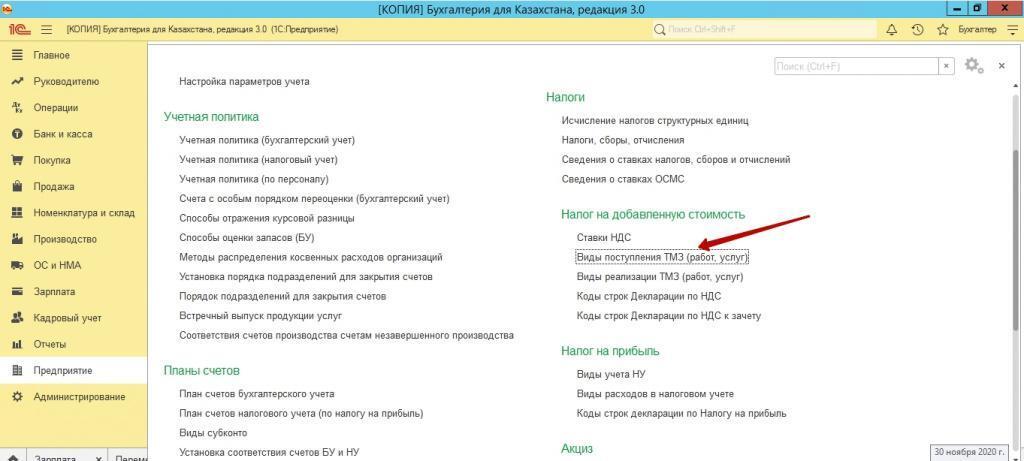

Для того чтобы заполнить форму 300, нужно настроить виды поступления и реализации товарно-материальных запасов. Для этого следует перейти в подсистему «Предприятие» и выбрать раздел «Налог на добавленную стоимость».

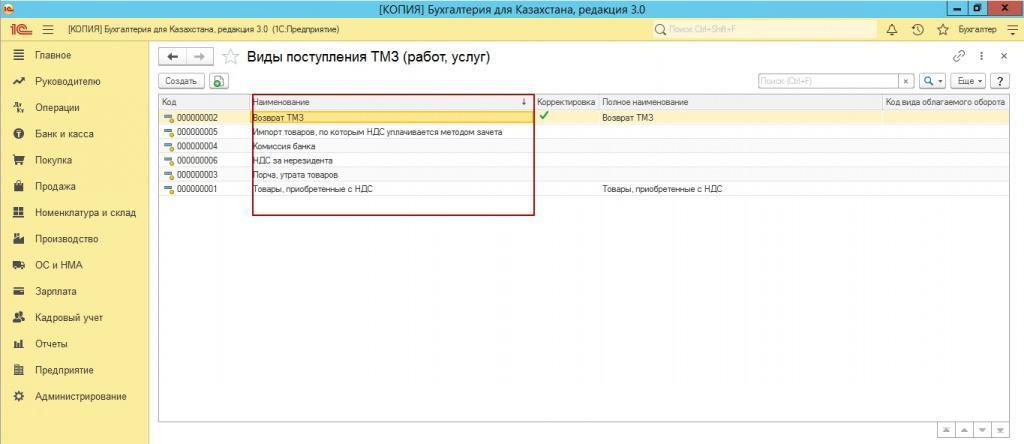

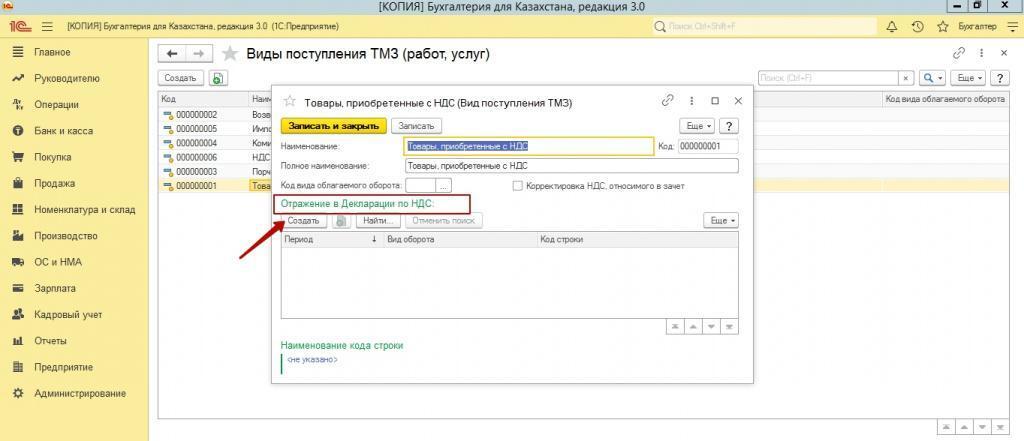

Далее нужно настроить «Виды поступления ТМЗ».

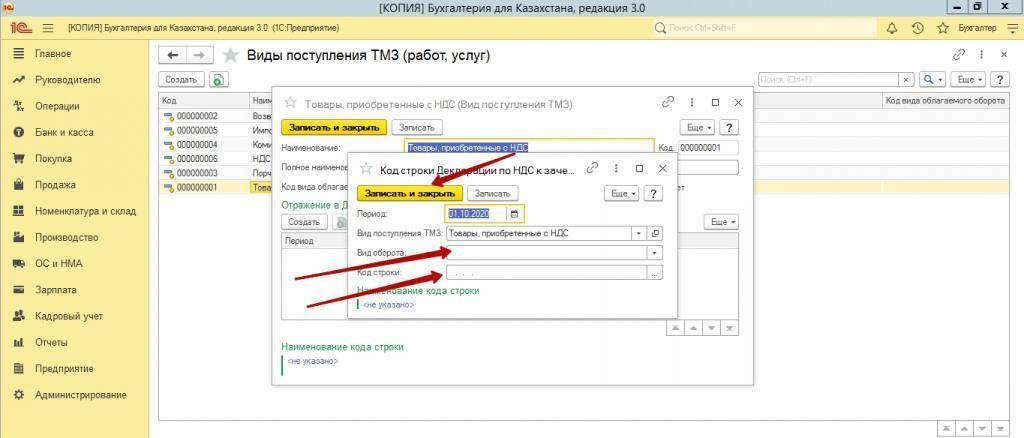

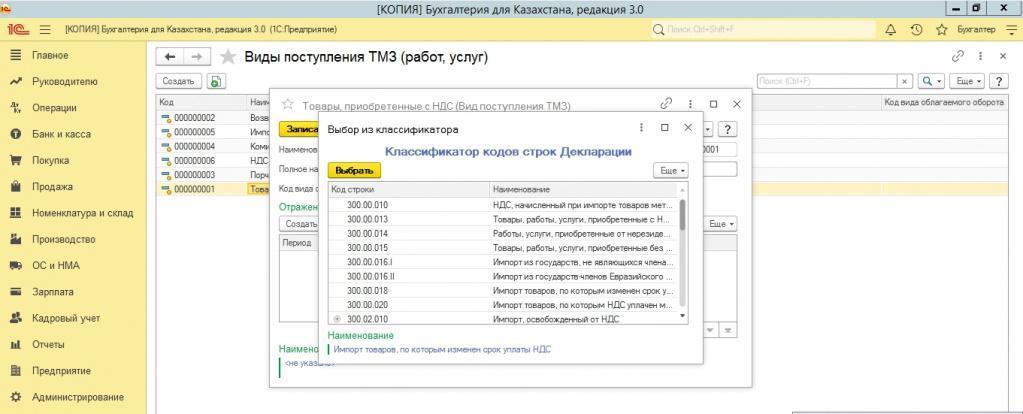

Нужно открыть каждый вид и в колонке «Отражение в декларации» указывать дату, вид оборота, строку из классификатора строк 300 формы..

Если форма поменялась, строка может отсутствовать. В этом случае следует обратиться к техническим специалистам для проверки актуальности релиза и формы..

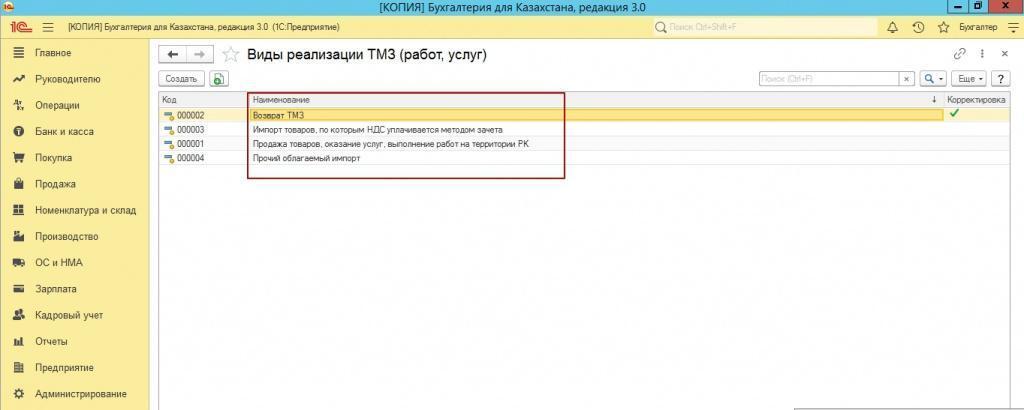

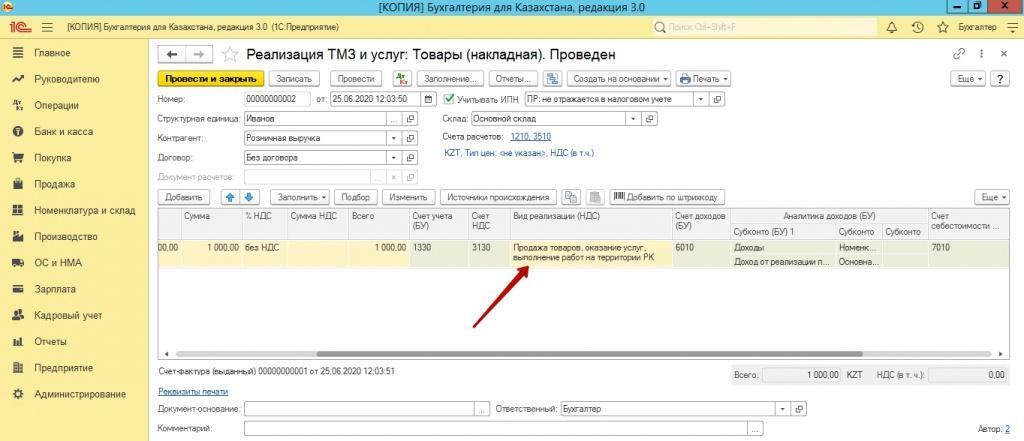

Далее нужно настроить строки для каждого вида реализации.

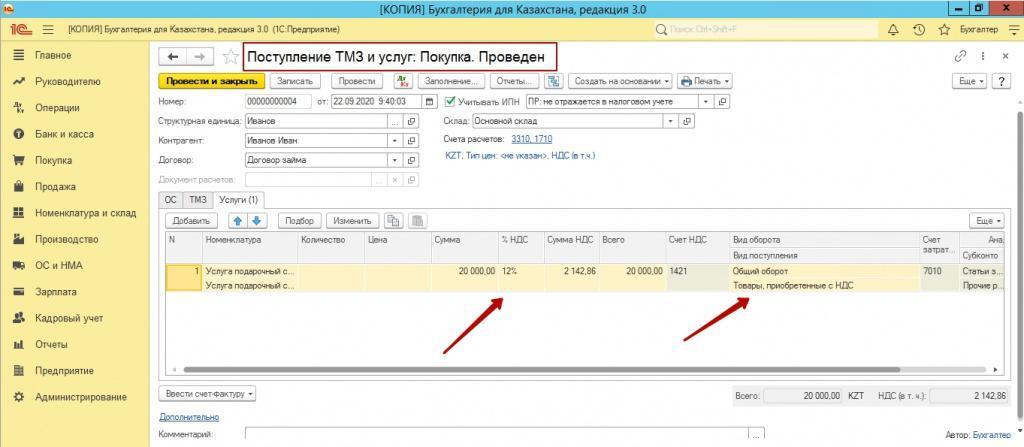

После завершения всех настроек необходимо использовать определенный вид оборота, в зависимости от ставки НДС, в документах о поступлении и реализации, а также в возвратах и документах импорта.

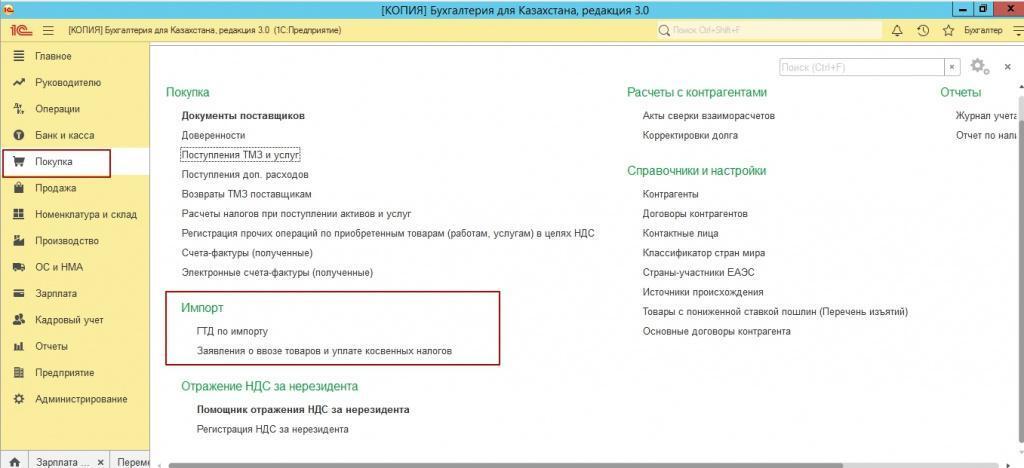

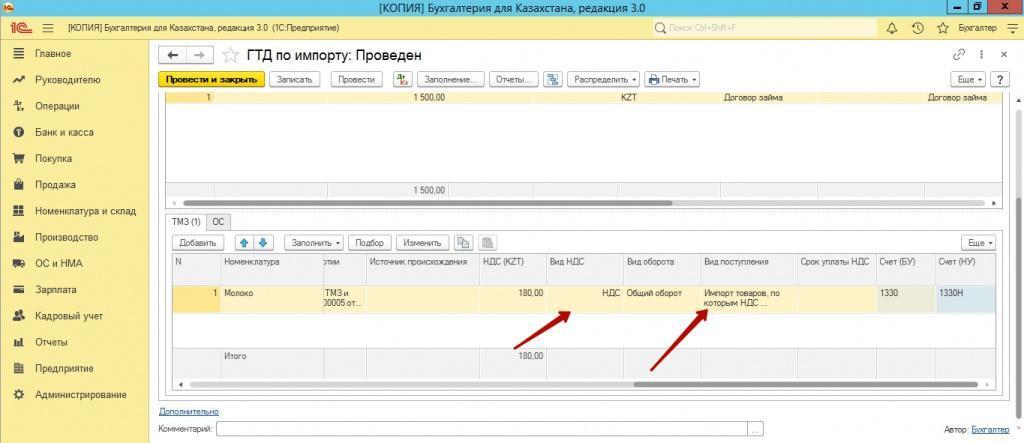

В ГТД по импорту важно учитывать не только вид оборота НДС, но и саму ставку, поскольку ставка может трех видов в зависимости от типа НДС, указанного в декларации.

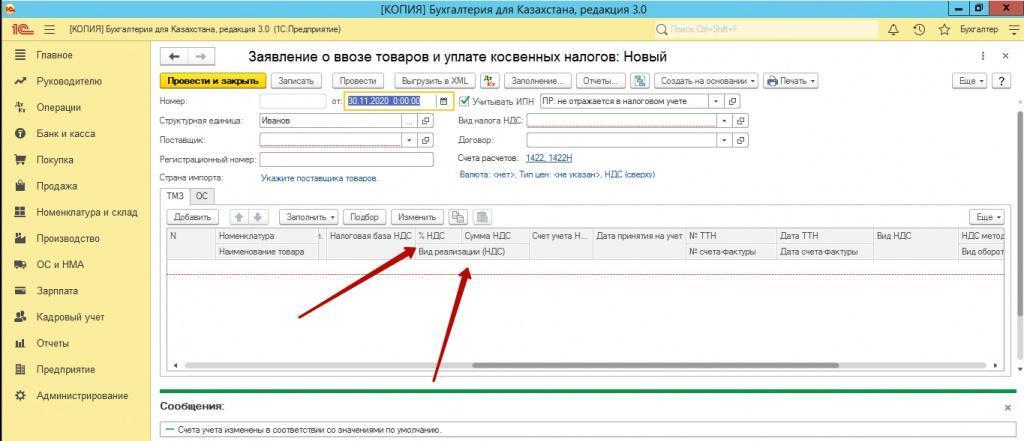

Обратите внимание на заявления о ввозе. Для зачета НДС потребуется документ «Регистрация прочих операций по приобретенным товарам в целях НДС».

При экспорте товаров следует указывать ставку 0 %. В противном случае информация о продаже будет занесена в строки «Товары реализованные без НДС».

Также учитывайте, что чем больше товаров реализуется по ставке без НДС, тем меньшую сумму принятого НДС можно учесть в зачет. Поэтому при закрытии месяца система часто сообщает, что часть суммы не может быть принята к зачету.

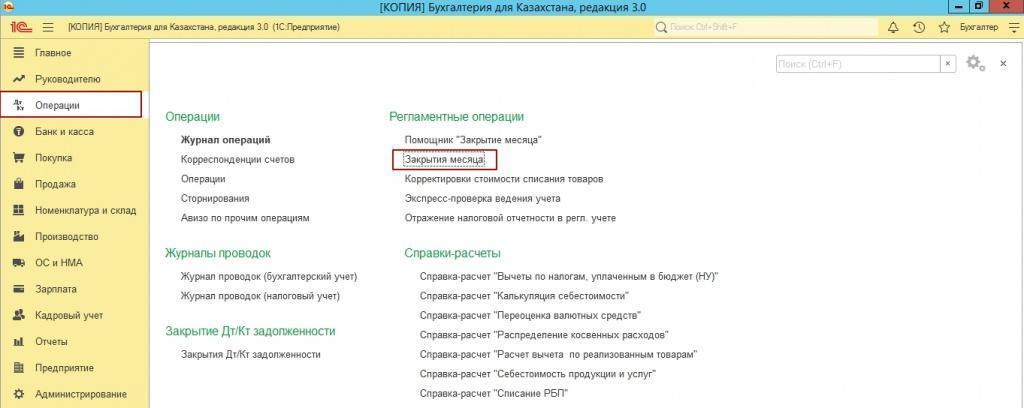

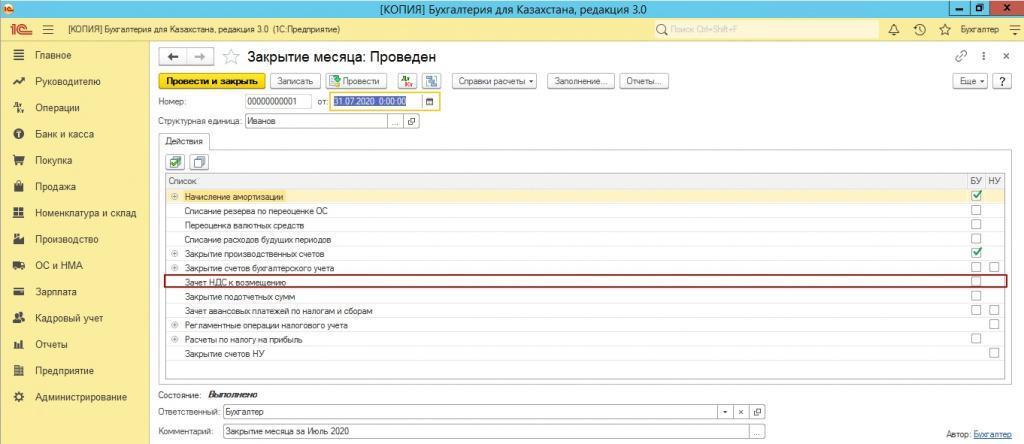

После проверки всех документов и виды оборота можно начинать закрытие месяца.

Процедуру закрытия месяца по зачету НДС к возмещению следует проводить ежеквартально.

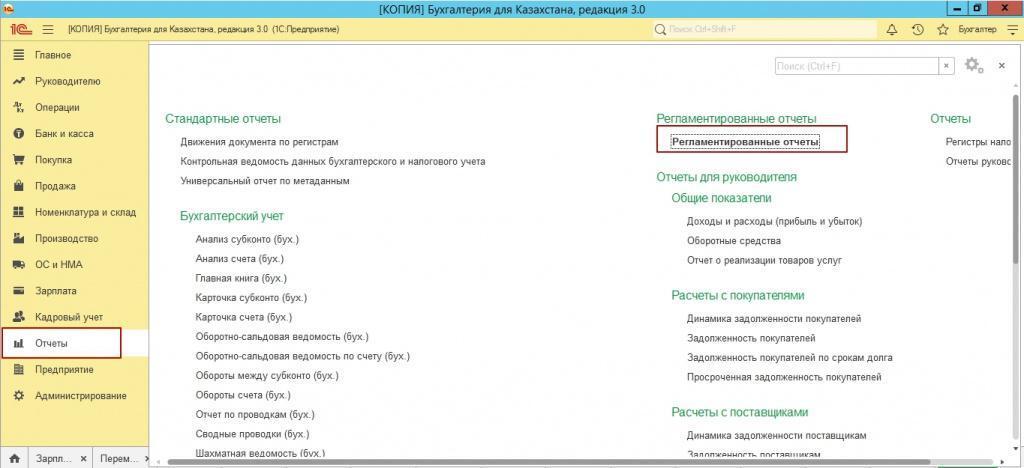

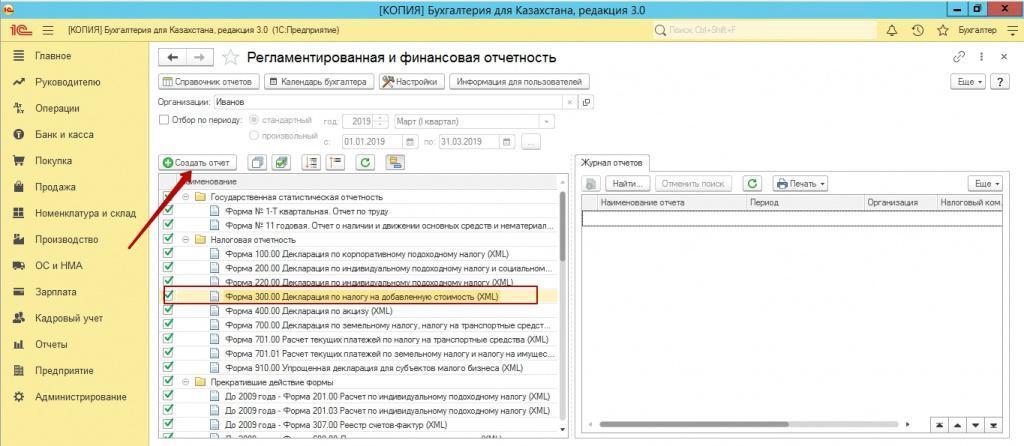

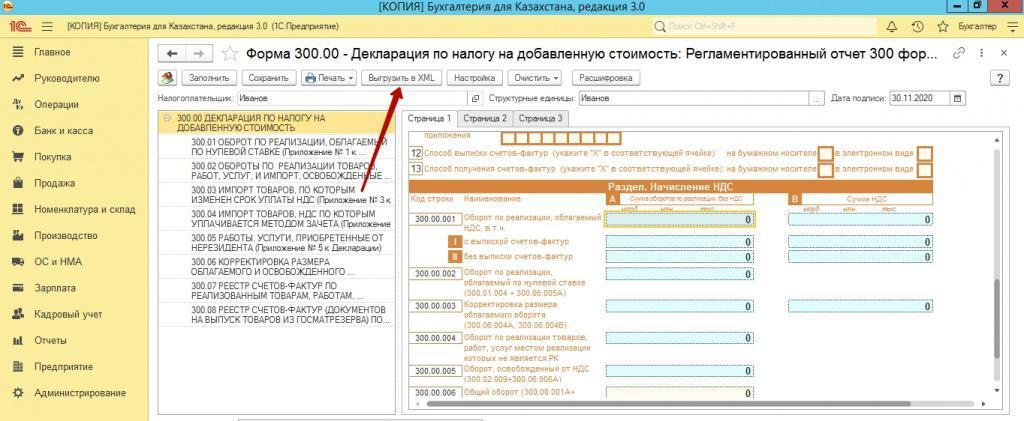

Далее нужно перейти в регламентированные отчеты и создать новый отчет по 300 форме.

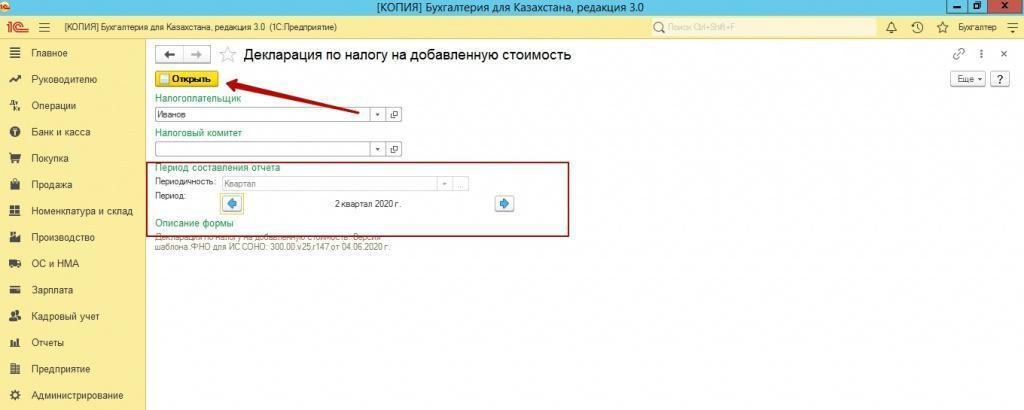

Далее нужно заполнить период, налоговый комитет и нажать на кнопку «Открыть». После этого, когда форма загрузится, нажимаем «Заполнить».

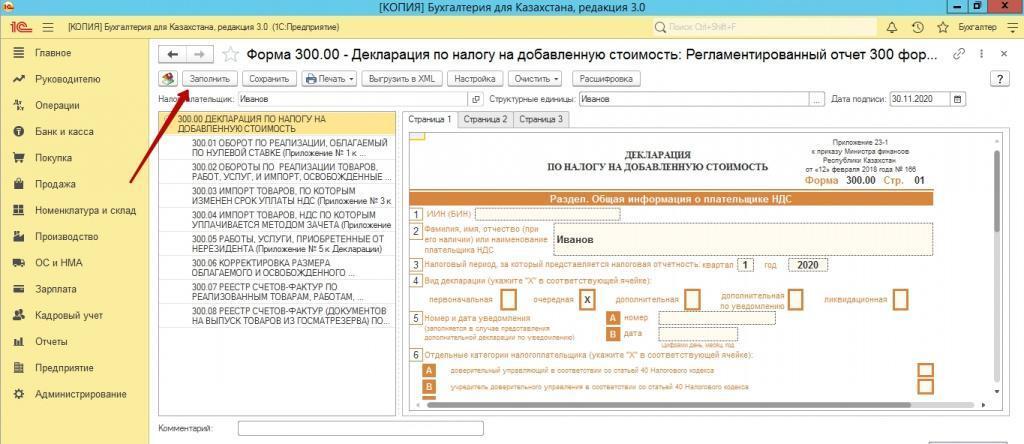

Когда все строки будут заполнены правильно и во всех документах проставлены виды оборота по НДС - 300 форма заполнится автоматически. Имейте в виду, что приложения 7 и 8 не нужно заполнять, так как мы используем только электронные счета-фактуры, за исключением случаев, когда вам выписывали бумажные счета-фактуры.

Если бумажные счета-фактуры имеются, но в приложение из нет, нужно открыть документ поступления или реализации. Проверьте, была ли сформирована счет-фактура и правильно ли указан вид документа. Часто бывает, что документы ошибочно помечаются как электронные. В этом случае следует изменить пометку на «бумажный» и сохранить изменения.

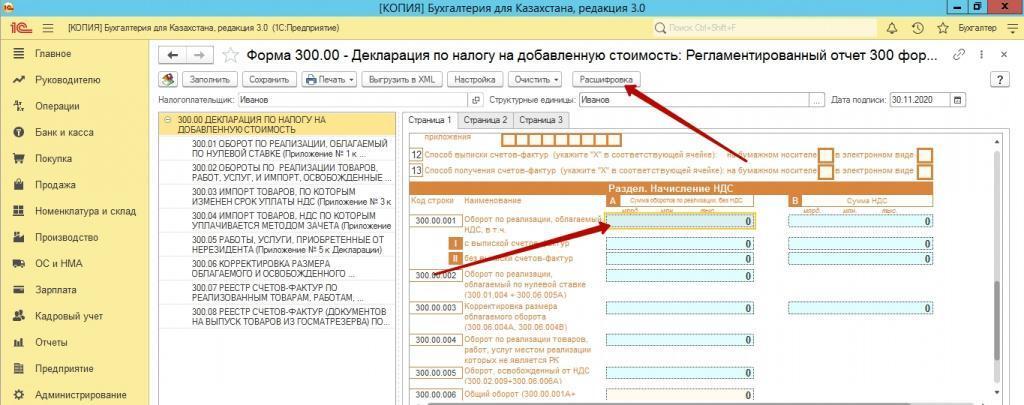

Далее перейдем к анализу данных. Обратите внимание, практически каждую строку можно расшифровать и проверить корректность данных.

Убедитесь в правильности расчетов, умножив общий оборот с НДС на 12%, и проверьте, чтобы результат совпадал с суммой НДС в соответствующей строке.

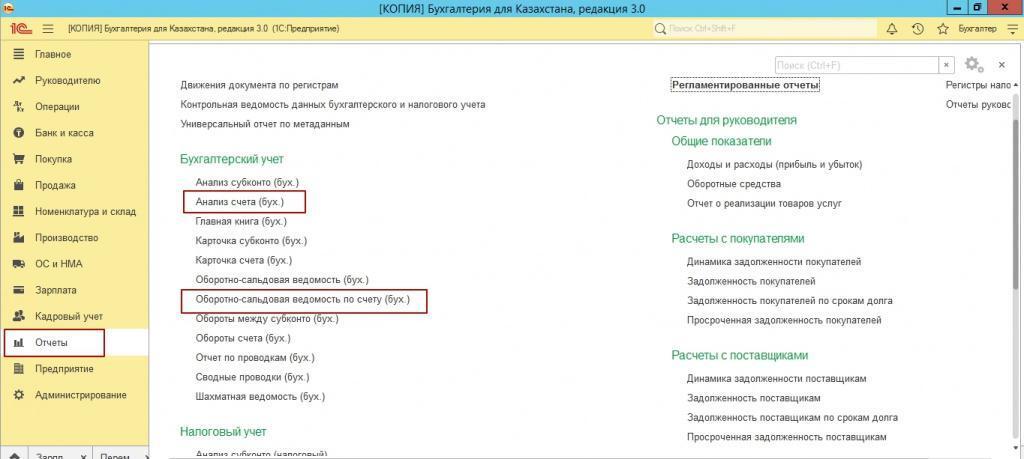

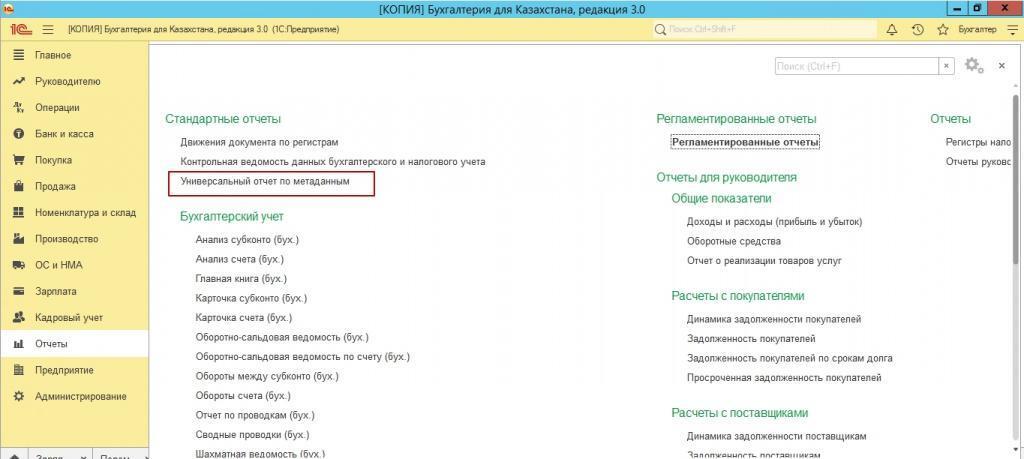

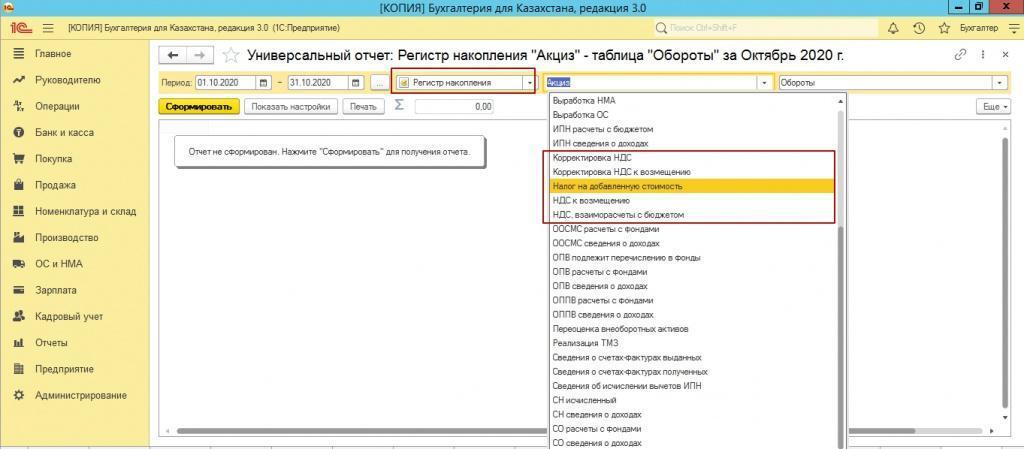

Если итоговая цифра не совпадает, необходимо сформировать анализ счета по реализации — 3130, по поступлению — 1421. Сформируйте оборотно-сальдовую ведомость по этим счетам и универсальный отчет по метаданным.

Проанализируйте документы, ставки НДС и виды оборота. Часто бывает, когда указывают ставку НДС, но при этом вид оборота указан «Товары, приобретенные без НДС».

Также необходимо проверить импорт и экспорт. Сумму НДС, которую мы указываем в ГТД, заявлении и ввозе.

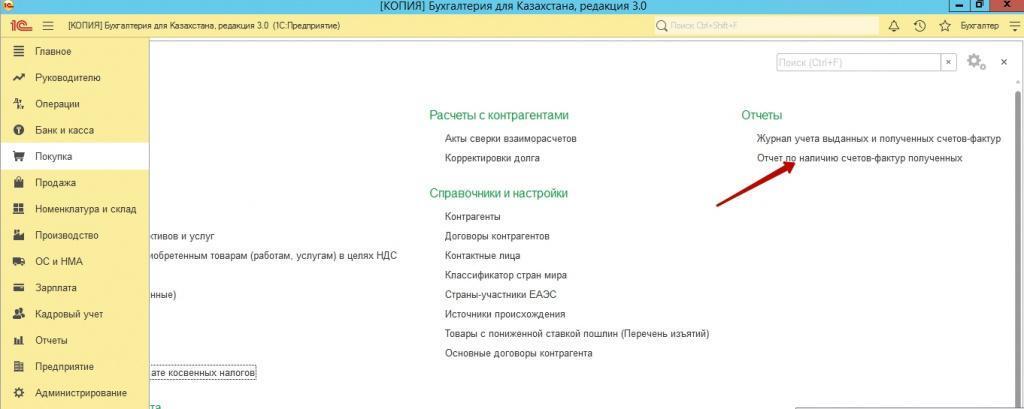

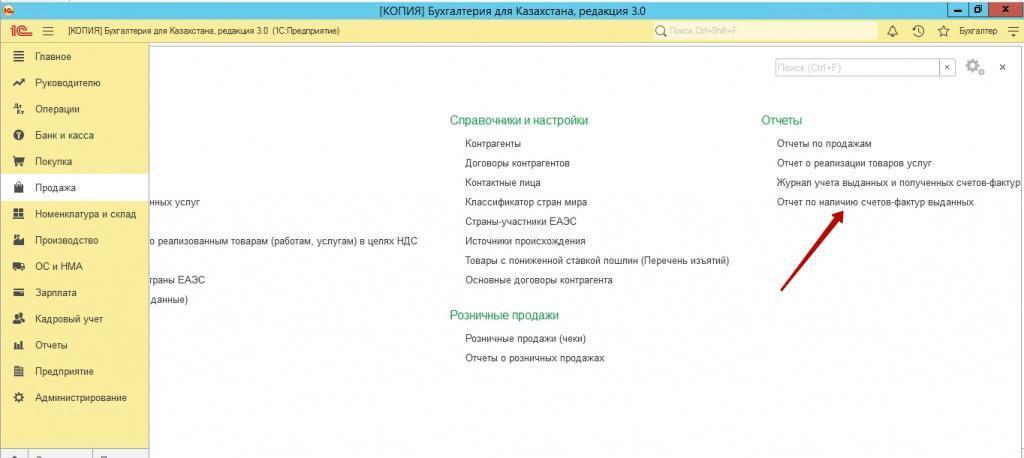

Сверьте данные по счетам-фактурам. Бывает, что какой-то документ о поступлении дублируется. Из-за разных данных в отчете по счетам-фактурам и универсальных отчетах, может возникнуть ошибка.

После внесения любых изменений перепроводите документ «Закрытия месяца». В итоге, оборот по НДС по счетам 3130 и 1421, должен совпасть с данными в 300 форме.

Если вы заполнили 300 форму, и вас устроил результат, то можно выгрузить форму в формате XML.

Отправить 300 форму в НК, можно через СОНО. Напрямую через личный налоговый кабинет чаще всего загрузить форму невозможно.

Остались вопросы? Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!